เรื่องที่ต้องจัดการเมื่อจะออกจากงานประจำ (ตอนที่ 1)

เรื่องที่ต้องจัดการเมื่อจะออกจากงานประจำ (ตอนที่ 1)

การจัดการกองทุนสำรองเลี้ยงชีพ ตอนที่ 1

ในปัจจุบันพบว่ามีพนักงานบริษัทจำนวนมากที่ตั้งอกตั้งใจทำงานกันอย่างหนัก เพราะต้องการเร่งเก็บเงินให้มากเพียงพอที่จะทำให้เกษียณตัวเองได้ตั้งแต่อายุยังน้อย หรือเพื่อออกไปทำตามความฝัน ทำธุรกิจ ท่องเที่ยว ฯลฯ ซึ่งแนวคิดนี้ถือได้ว่าเป็นเทรนด์ที่กำลังมาแรงทีเดียว

แต่เมื่อตัดสินใจออกจากงานแล้ว มีสิ่งสำคัญสิ่งหนึ่งที่มักจะถูกมองข้าม ละเลยไป ก็คือการจัดการกับสวัสดิการเมื่อครั้งเป็นพนักงานประจำ ซึ่งได้แก่ กองทุนสำรองเลี้ยงชีพ และ ประกันสังคม

ทำไมถึงสำคัญ?

กองทุนสำรองเลี้ยงชีพ เป็นแหล่งเงินที่มีจำนวณเงินเยอะมาก โดยเฉพาะอย่างยิ่งสำหรับคนที่ทำงานมานาน หากไม่มีการจัดการที่ดี เมื่อลาออกไปแล้ว แทนที่จะได้เงินออกมาเป็นทุนตั้งต้นในการทำตามฝันหรือใช้ยามเกษียณหลักล้าน ก็อาจโดนภาษีกัดกินจนเหลือแค่หลักแสนก็ได้ และ สวัสดิการประกันสังคม ที่บางคนอาจมองว่ามีดีเฉพาะเรื่องเงินช่วยเหลือด้านการรักษาพยาบาล ลาออกไปแล้วก็จบกัน แต่จริง ๆ แล้วเรายังสามารถคงสิทธิ์ด้านสวัสดิการสุขภาพต่อไปได้ แถมยังมีประโยชน์ด้านอื่นๆ อีกมากมายที่หลายคนอาจยังไม่รู้ ทั้งหมดล้วนแต่เป็นเรื่องสำคัญที่ต้องใส่ใจ และวางแผนให้ดีไม่แพ้เรื่องอื่นๆ เลย

วันนี้เราจะเริ่มต้นที่วิธีการจัดการกับ กองทุนสำรองเลี้ยงชีพ หรือ provident fund ก่อนนะคะ

กองทุนสำรองเลี้ยงชีพเป็นกองทุนภาคสมัครใจ เกิดจากการที่ลูกจ้างและนายจ้างตกลงร่วมกันสะสมเงินเข้าไปในกองทุน โดยเงินก้อนนี้จะถูกเอาไปลงทุนตามนโยบายการลงทุนที่ลูกจ้างเป็นคนเลือก ผลตอบแทนที่ได้จะถูกทบกลับเข้าไปในกองทุน เวลาผ่านไปเงินกองทุนก็โตขึ้นเรื่อย ๆ หากลูกจ้างทำงานต่อไปจนถึงเกษียณ สุดท้ายก็จะได้รับเงินก้อนนี้ทั้งหมดโดยไม่ถูกหักภาษีแม้แต่บาทเดียว

แต่ !!! เมื่อตัดสินใจแล้วว่าจะลาออกก่อนถึงเวลานั้น เงินที่ได้จะต้องเสียภาษีเยอะแค่ไหน แล้วจะจัดการยังไง มาดูเลยค่ะ

วิธีจัดการกองทุนมีอยู่ 3 วิธี คือ

วิธีที่ 1 คงเงินกองทุนไว้ก่อน

กองทุนสำรองเลี้ยงชีพ ไม่ได้มีข้อบังคับว่าจะต้องลาออกจากการเป็นสมาชิกกองทุนในปีเดียวกันกับที่ลาออกจากงาน ดังนั้นเราจึงสามารถคงสถานะการเป็นสมาชิกต่อไปได้ โดยเสียค่าธรรมเนียมในการคงเงินไว้ 500 บาทต่อปี

วิธีนี้ เหมาะสำหรับคนที่ยังไม่แน่ใจว่าหากลาออกไปแล้ว จะเปลี่ยนใจกลับมาทำงานประจำอีกหรือไม่

เพราะหากเปลี่ยนใจกลับเข้าทำงานในบริษัทอีกครั้ง การคงเงินไว้จะทำให้สามารถโอนเงินจากกองทุนเดิมไปยังกองทุนใหม่ในบริษัทใหม่ได้เลย โดยไม่ต้องเสียภาษี และไม่ต้องนับเวลาการเป็นสมาชิกกองทุนใหม่ นับต่อเนื่องได้เลย

อย่างไรก็ตามแต่ละกองทุนจะมีข้อกำหนดเรื่องระยะเวลาในการคงเงินไว้ไม่เหมือนกัน บางกองสั้นบางกองยาว ดังนั้นต้องเข้าไปอ่านรายละเอียดของกองทุนที่เราเป็นสมาชิกอยู่ให้ชัดเจน

และเมื่อไหร่ที่ตัดสินใจแล้วว่าจะไม่กลับเข้าไปทำงานประจำอีก ก็ไปดูวิธีที่ 2 และ 3 ต่อได้ค่ะ

วิธีที่ 2 ลาออกจากการเป็นสมาชิกกองทุน

วิธีนี้ เหมาะสำหรับคนที่มีความจำเป็นต้องใช้เงินจากกองทุนในการต่อยอดทำกิจกรรมบางอย่าง

เมื่อลาออกจากการเป็นสมาชิกกองทุน เราก็จะได้เงิน "ทั้งหมด" ออกมาใช้ทันที (ไม่สามารถทยอยถอนบางส่วนได้) โดยเงินทั้งหมดนี้ถือว่าเป็นเงินได้ ดังนั้นจะต้องโดนเรื่องภาษีแน่นอน อย่างไรก็ตามมาดูวิธีการจัดการให้เกิดภาระภาษีน้อยที่สุดกันค่ะ

- เลือกปีที่จะลาออกจากการเป็นสมาชิกกองทุน

“ลาออกจากการเป็นสมาชิกกองทุนในปีไหน เงินที่ได้รับจากกองทุนจะกลายเป็นเงินได้ที่ต้องเสียภาษีในปีนั้น”

เราสามารถใช้ประโยชน์จากประโยคนี้ บวกกับความสามารถในการคงเงินกองทุน มาช่วยในการบริหารภาษีได้ เช่น หากคาดว่าในปีถัดไปหลังจากปีที่ลาออก จะเป็นปีที่มีภาระภาษีน้อยเนื่องจากอาจจะยังไม่มีรายได้อื่นหรือมีน้อยมาก ก็สามารถใช้วิธีขอคงเงินไว้กับกองทุนก่อน แล้วค่อยลาออกจากสมาชิกกองทุนในปีถัดไป จะทำให้เกิดประโยชน์ทางภาษีมากกว่าการลาออกทั้งงานทั้งสมาชิกกองทุนพร้อมกัน

อย่างไรก็ตาม ต้องดูเรื่องข้อกำหนดเรื่องระยะเวลาในการคงเงินกองทุนด้วย บางกองทุนอาจจะไม่อนุญาติให้คงเงินไว้ได้นานจนถึงปีภาษีถัดไปก็ได้ หรือหากจำเป็นต้องใช้เงินจากกองทุนอย่างเร่งด่วน การชะลอการลาออกจากสมาชิกกองทุนก็อาจไม่ใช่วิธีที่เหมาะสม

- เลือกการยื่นภาษีแบบใช้หรือไม่ใช้ใบแนบ

โดยปกติเงินกองทุนสำรองเลี้ยงชีพ จะมีอยู่สี่ส่วนดังรูป ในการคิดภาษี เงินส่วนแรกคือเงินสะสมจากลูกจ้างจะถูกยกเว้นให้ไม่ต้องนำมาคิดภาษี ส่วนอีกสามส่วนที่เหลือ จะถูกนำมาคิดทั้งหมด

วิธีคำนวณภาษีมี 2 แบบตามภาพ

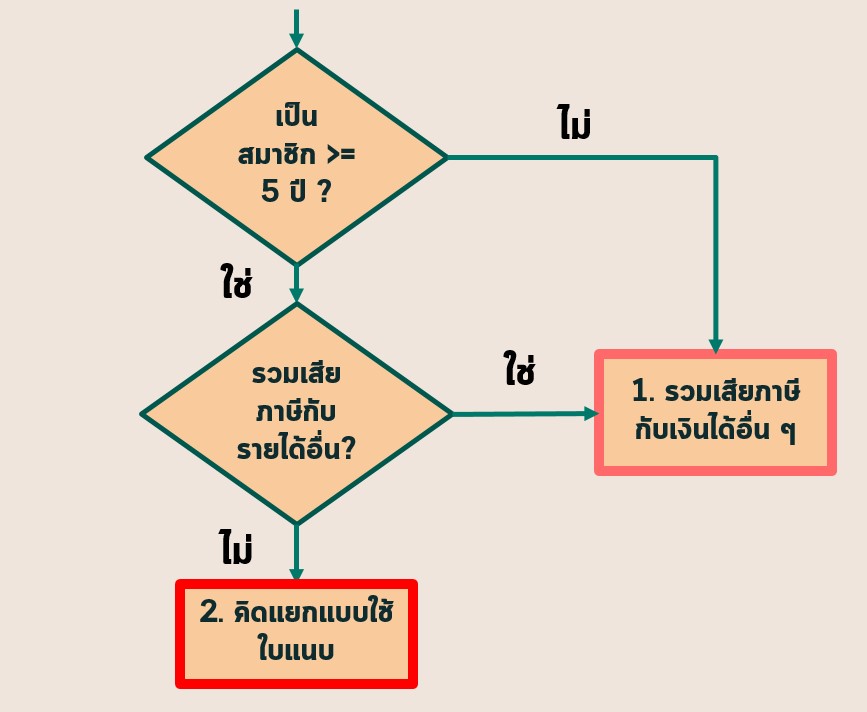

ก่อนอื่นต้องดูว่า เราเป็นสมาชิกกองทุนถึง 5 ปีแล้วหรือยัง ถ้ายังต้องเอาเงินสามส่วนดังกล่าวไปคิดรวมเสียภาษีกับเงินได้อื่น ๆ (วิธีที่ 1.) แต่ถ้าถึงแล้ว จะมีสิทธิ์เลือกได้ว่าจะเอาไปคิดรวม หรือคิดแยกออกมาแบบใช้ใบแนบก็ได้ (วิธีที่ 1. หรือ วิธีที่ 2.)

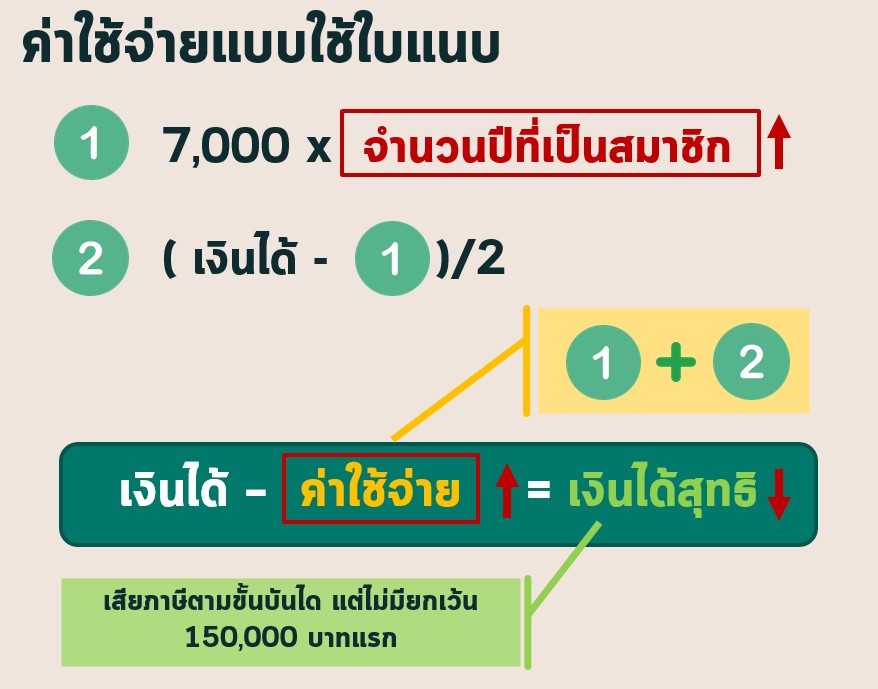

ซึ่งวิธีการคิดทั้งสองแบบจะมีการคำนวณค่าใช้จ่ายที่ต่างกัน ตามรูป

จะเห็นว่า ข้อดีของการคิดแยกแบบใช้ใบแนบคือ การคำนวณภาษีจะมีความสัมพันธ์กับจำนวนปีที่เป็นสมาชิก คิดง่าย ๆ ก็คือ ยิ่งเราเป็นสมาชิกกองทุนนานเท่าไหร่ ค่าใช้จ่ายจะยิ่งสูง และเมื่อค่าใช้จ่ายสูง เงินได้สุทธิสำหรับนำไปคำนวณภาษีก็ยิ่งน้อย วิธีนี้จึงเหมาะกับคนที่ทำงานมานาน

อย่างไรก็ตามวิธีการคิดแยกแบบใช้ใบแนบ เงินได้สุทธิ 150,000 บาทแรก จะไม่ถูกยกเว้นในการคิดภาษี ดังนั้นในทางปฏิบัติแนะนำให้คิดไปก่อนทั้งสองแบบ แล้วดูว่าแบบไหนทำให้ภาระภาษีน้อยกว่าก็ค่อยเลือกวิธีนั้น

วิธีที่ 3 วิธีสุดท้ายในการจัดการกองทุนสำรองเลี้ยงชีพ เป็นวิธีที่เพิ่งมีผลใช้มาไม่นานและน่าสนใจมาก โปรดติดตามต่อในตอนหน้านะคะ